Οι αμερικανικές τράπεζες επαναπατρίζουν 600 τόνους χρυσό από Λονδίνο και Ζυρίχη – Γιατί αυτό προκαλεί τρόμο

Πηγή Φωτογραφίας: Pixabay///Οι αμερικανικές τράπεζες επαναπατρίζουν 600 τόνους χρυσό από Λονδίνο και Ζυρίχη – Γιατί αυτό προκαλεί τρόμο

Οι κανόνες κεφαλαιακής επάρκειαςΟι επερχόμενοι κανόνες της Βασιλείας III, που θα τεθούν σε ισχύ από την 1η Ιουλίου 2025, από την άλλκη πλευρά, θα επιτρέψουν στις αμερικανικές τράπεζες να υπολογίζουν τον φυσικό χρυσό ως περιουσιακό στοιχείο κατηγορίας 1 για τις απαιτήσεις αποθεματικών, ισοδύναμο με μετρητά ή αμερικανικά ομόλογα.

Αυτό αναμένεται να ενισχύσει τη θεσμική ζήτηση, καθώς οι τράπεζες επιδιώκουν να διακρατούν περισσότερο χρυσό, μειώνοντας την έκθεση σε πιο επικίνδυνο “χαρτίνο” χρυσό.

Αναγνωρισμένος ως αποθεματικό περιουσιακό στοιχείο μηδενικού κινδύνου, η ελκυστικότητα του χρυσού ως ασφαλούς καταφυγίου αυξάνεται, καθιστώντας τον στρατηγικό εργαλείο για τις τράπεζες να ενισχύσουν τους ισολογισμούς τους εν μέσω αυστηρότερων παγκόσμιων κανονισμών.

Οι κανόνες κεφαλαιακής επάρκειαςΟι επερχόμενοι κανόνες της Βασιλείας III, που θα τεθούν σε ισχύ από την 1η Ιουλίου 2025, από την άλλκη πλευρά, θα επιτρέψουν στις αμερικανικές τράπεζες να υπολογίζουν τον φυσικό χρυσό ως περιουσιακό στοιχείο κατηγορίας 1 για τις απαιτήσεις αποθεματικών, ισοδύναμο με μετρητά ή αμερικανικά ομόλογα.

Αυτό αναμένεται να ενισχύσει τη θεσμική ζήτηση, καθώς οι τράπεζες επιδιώκουν να διακρατούν περισσότερο χρυσό, μειώνοντας την έκθεση σε πιο επικίνδυνο “χαρτίνο” χρυσό.

Αναγνωρισμένος ως αποθεματικό περιουσιακό στοιχείο μηδενικού κινδύνου, η ελκυστικότητα του χρυσού ως ασφαλούς καταφυγίου αυξάνεται, καθιστώντας τον στρατηγικό εργαλείο για τις τράπεζες να ενισχύσουν τους ισολογισμούς τους εν μέσω αυστηρότερων παγκόσμιων κανονισμών.

Οι κινήσεις της Κίνας – Ρευστοποιεί αμερικανικά assets

Και μιλώντας, από την άλλη πλευρά, για γεωπολιτικές αναταραχές, την περασμένη εβδομάδα η Κίνα έκανε μια κίνηση πόκερ, επιτρέποντας στις τοπικές εταιρείες που κατέχουν ξένο νόμισμα (σκεφτείτε δολάρια ΗΠΑ) να αγοράσουν χρυσό.

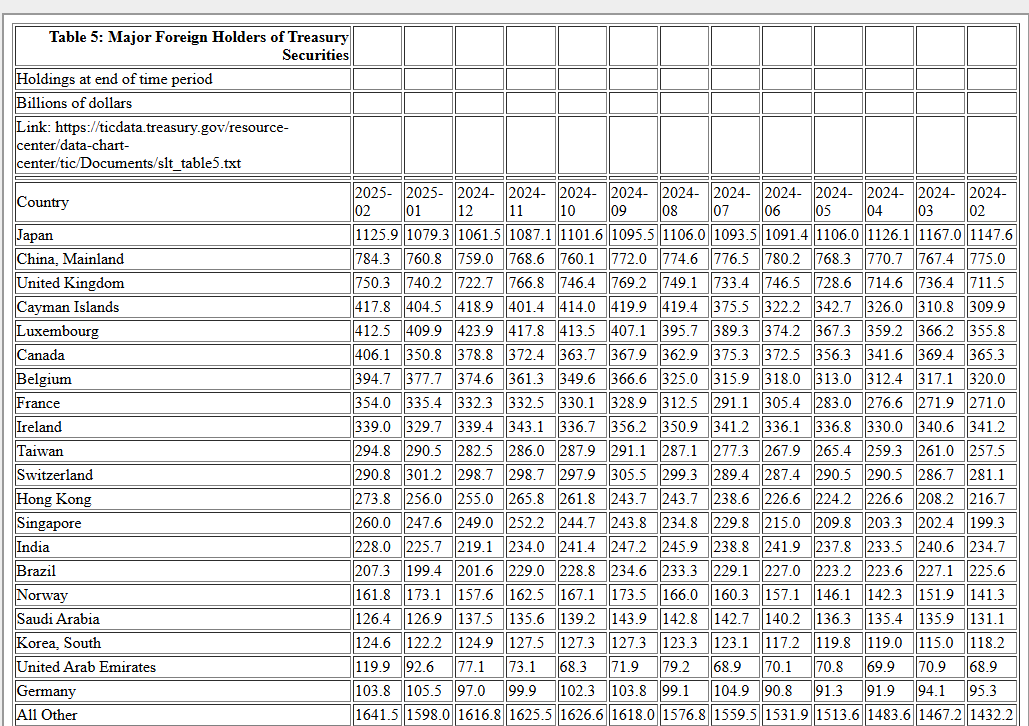

Σωστά, η Κίνα – η οποία είχε περίπου 784 δισεκατομμύρια δολάρια σε αμερικανικά ομόλογα τον Φεβρουάριο – ξαφνικά έδωσε στις εταιρείες άδεια να ανταλλάξουν δολάρια με ράβδους χρυσού.

Η ανταλλαγή μόνο του 10% αυτών των δολαρίων σε χρυσό θα ισοδυναμούσε με περίπου το 8% των επίσημων αποθεμάτων χρυσού της Αμερικής στο Fort Knox.

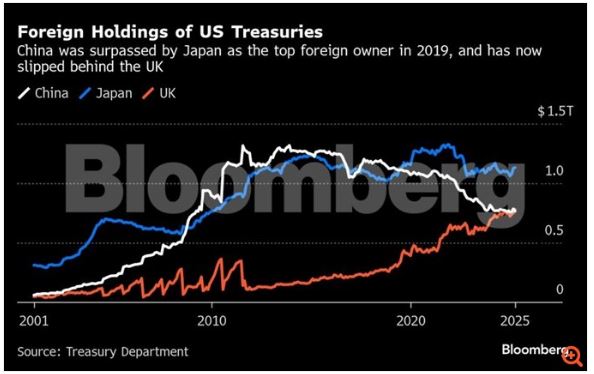

Κίνα ρευστοποίησε μακροπρόθεσμα αμερικανικά κρατικά ομόλογα αξίας 27,6 δισ. δολαρίων τον Μάρτιο, υποχωρώντας για πρώτη φορά μετά από περισσότερα από 20 χρόνια από τη δεύτερη θέση των μεγαλύτερων ξένων κατόχων χρέους των ΗΠΑ, σύμφωνα με το Bloomberg.

Το Πεκίνο πλέον βρίσκεται πίσω από το Ηνωμένο Βασίλειο, που κατέλαβε τη δεύτερη θέση μετά την Ιαπωνία, η οποία παραμένει ο μεγαλύτερος ξένος κάτοχος από το 2019.

Παρά τη μαζική πώληση της Κίνας, τα συνολικά ξένα χαρτοφυλάκια αμερικανικών κρατικών ομολόγων αυξήθηκαν κατά 233,1 δισ. δολαρίων τον Μάρτιο, αγγίζοντας το νέο ρεκόρ των 9,05 τρισ. δολαρίων, σύμφωνα με στοιχεία του Υπουργείο Οικονομικών των Ηνωμένων Πολιτειών που ανακοινώθηκαν την Παρασκευή 16/5.

Η Κίνα προέβη σε καθαρές πωλήσεις 27,6 δισ. δολαρίων σε δεκαετή ομόλογα, σε μία κίνηση που ερμηνεύεται ευρέως ως αναδιάρθρωση χαρτοφυλακίου και όχι ως δραστική έξοδος από το δολάριο.

Ο Brad Setser, πρώην αξιωματούχος του αμερικανικού Υπουργείου Οικονομικών και νυν μέλος του Council on Foreign Relations, σχολίασε στο X ότι η Κίνα φαίνεται να “μειώνει τη μέση διάρκεια των τίτλων” που κατέχει, υποδηλώνοντας έναν πιο ευέλικτο στρατηγικό σχεδιασμό αντί για απόρριψη του δολαρίου.

Θα αγόραζε η Κίνα τόσο πολύ χρυσό; Φυσικά και θα το έκανε.

Και δεν θα σταματήσει με το φυσικό χρυσό – η Κίνα θα σκάψει βαθύτερα. Κυριολεκτικά. Περιμένετε από την Κίνα να αγοράσει μετοχές εξόρυξης, γιατί εκεί βρίσκονται οι πραγματικές ευκαιρίες για χρυσό.

Πόσο φθηνά; Σκεφτείτε ότι ο λόγος τιμής-κερδών του VanEck Gold Miners ETF GDX των 15 δισεκατομμυρίων δολαρίων ήταν πρόσφατα περίπου 20 στα τέλη Απριλίου, σε σύγκριση με το SPX P/E του S&P 500 που ήταν 28.

Θα αγόραζε η Κίνα τόσο πολύ χρυσό; Φυσικά και θα το έκανε.

Και δεν θα σταματήσει με το φυσικό χρυσό – η Κίνα θα σκάψει βαθύτερα. Κυριολεκτικά. Περιμένετε από την Κίνα να αγοράσει μετοχές εξόρυξης, γιατί εκεί βρίσκονται οι πραγματικές ευκαιρίες για χρυσό.

Πόσο φθηνά; Σκεφτείτε ότι ο λόγος τιμής-κερδών του VanEck Gold Miners ETF GDX των 15 δισεκατομμυρίων δολαρίων ήταν πρόσφατα περίπου 20 στα τέλη Απριλίου, σε σύγκριση με το SPX P/E του S&P 500 που ήταν 28.

O χάρτινος χρυσος και η μάχη για τα αποθέματα

O χάρτινος χρυσος και η μάχη για τα αποθέματα

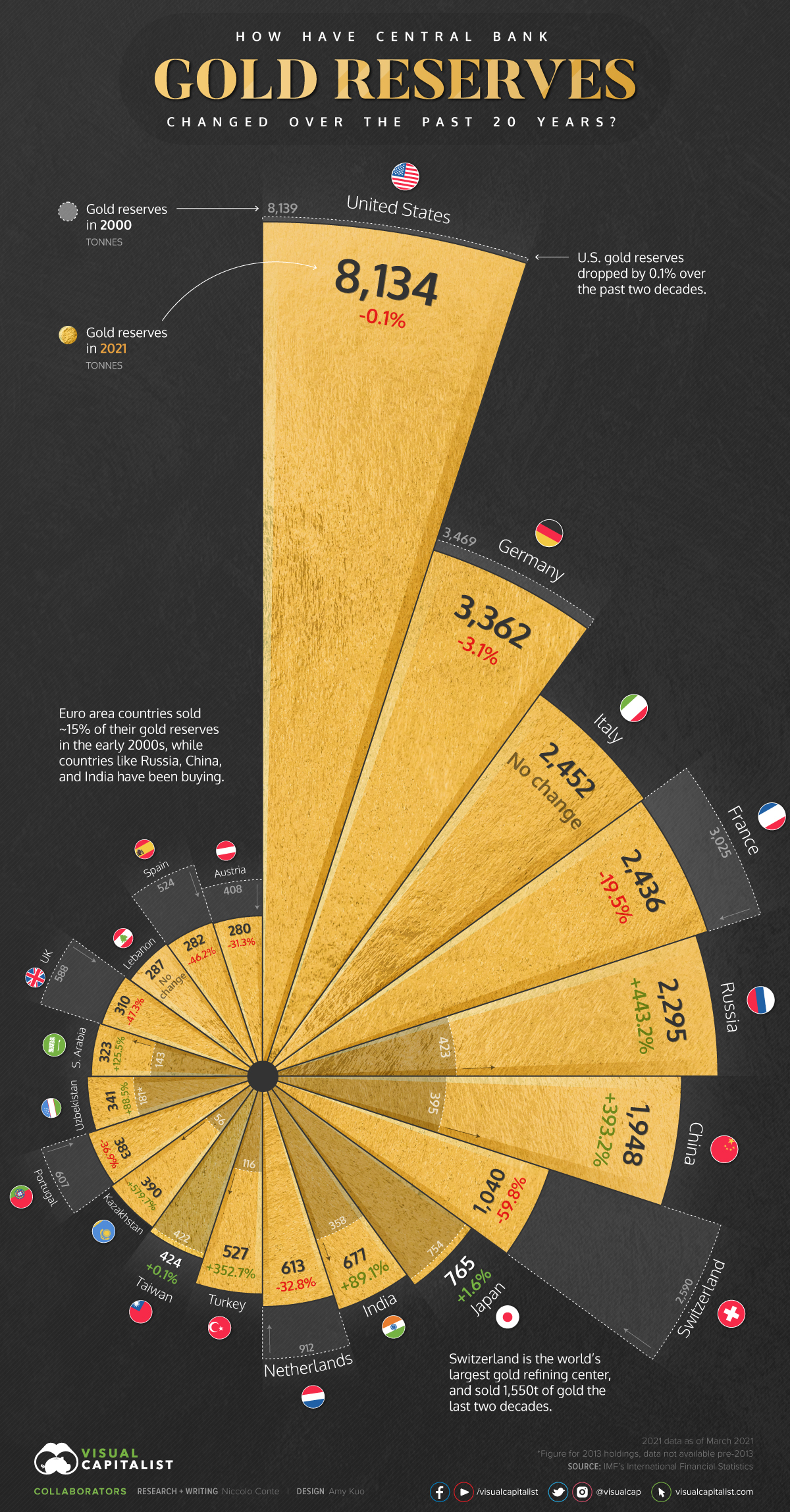

Από τότε που ο Donald Trump επέστρεψε στον Λευκό Οίκο, μια πλημμύρα φυσικού χρυσού έχει εισρεύσει στις ΗΠΑ – μεγάλο μέρος του έχει επιστρέψει από το Λονδίνο και την Ελβετία, τους κύριους κόμβους χρυσού στον κόσμο.

Περίπου 19 εκατομμύρια ουγγιές – σχεδόν 600 τόνοι – χρυσού εισήλθαν στις ΗΠΑ σε ένα μόνο τρίμηνο από αυτές τις δύο ευρωπαϊκές πηγές.

Για να το δούμε αναλογικά, αυτό αντιστοιχεί στο 13% αυτού που εκτιμάται ότι είναι κλειδωμένο στο Fort Knox.

Οι αγορές χρυσού συνήθως διακινούνται σε «χάρτινα υποσχετικά», ψηφιακά IOU – συναλλαγές «καθαρές»… όπως ένα καζίνο στο Las Vegas την αυγή.

Ωστόσο, τώρα, πραγματικές ράβδοι χρυσού διασχίζουν τους ωκεανούς και προσγειώνονται σε θησαυροφυλάκια των ΗΠΑ.

Αυτός δεν είναι ο συνηθισμένος χορός της αγοράς.

Κάποιος, κάπου – κάποιος με αρκετή δύναμη για να κινεί πολύτιμους λίθους όπως η Amazon κινεί βιβλία – κάνει ένα παιχνίδι.

Ακόμα και ο Trump έχει προτείνει έναν έλεγχο του χρυσού του Fort Knox – τροφοδοτώντας, χωρίς στοιχεία, θεωρίες συνωμοσίας ότι τα θησαυροφυλάκια μπορεί να είναι άδεια – αν και οι αξιωματούχοι επιμένουν ότι τίποτα δεν προκαλεί ανησυχία.

Τόσο το Νομισματοκοπείο όσο και το Υπουργείο Οικονομικών των ΗΠΑ έχουν δηλώσει επανειλημμένα ότι ο χρυσός έχει καταγραφεί, χωρίς σημαντική κίνηση εισόδου ή εξόδου για χρόνια.

Στην πραγματικότητα, το 2017 αξιωματούχοι επισκέφθηκαν ακόμη και Fort Knox και επιβεβαίωσαν ότι οι ράβδοι ήταν ακόμα εκεί.

Γιατί χρυσός; Γιατί όταν σταματάει το γαϊτανάκι του χρήματος – και πάντα σταματάει – ο χρυσός είναι ο τελευταίος που όρθιος.

Τα χάρτινα νομίσματα είναι ομαδική… ψυχοθεραπεία με ένα τυπογραφείο – προσποιούμαστε ότι είναι σταθερά, γνέφουμε ευγενικά στα γραφήματα και αγνοούμε το γεγονός ότι όλο το δωμάτιο μυρίζει σαν κάποιος να άναψε φωτίά στις κουρτίνες.

Ακόμα και ο Trump έχει προτείνει έναν έλεγχο του χρυσού του Fort Knox – τροφοδοτώντας, χωρίς στοιχεία, θεωρίες συνωμοσίας ότι τα θησαυροφυλάκια μπορεί να είναι άδεια – αν και οι αξιωματούχοι επιμένουν ότι τίποτα δεν προκαλεί ανησυχία.

Τόσο το Νομισματοκοπείο όσο και το Υπουργείο Οικονομικών των ΗΠΑ έχουν δηλώσει επανειλημμένα ότι ο χρυσός έχει καταγραφεί, χωρίς σημαντική κίνηση εισόδου ή εξόδου για χρόνια.

Στην πραγματικότητα, το 2017 αξιωματούχοι επισκέφθηκαν ακόμη και Fort Knox και επιβεβαίωσαν ότι οι ράβδοι ήταν ακόμα εκεί.

Γιατί χρυσός; Γιατί όταν σταματάει το γαϊτανάκι του χρήματος – και πάντα σταματάει – ο χρυσός είναι ο τελευταίος που όρθιος.

Τα χάρτινα νομίσματα είναι ομαδική… ψυχοθεραπεία με ένα τυπογραφείο – προσποιούμαστε ότι είναι σταθερά, γνέφουμε ευγενικά στα γραφήματα και αγνοούμε το γεγονός ότι όλο το δωμάτιο μυρίζει σαν κάποιος να άναψε φωτίά στις κουρτίνες.

Όποιος έχει χρυσό αποφασίζει τι είναι το χρήμα, πόσο αξίζει και ποιος μπορεί να το ξοδέψει…

Όταν μια κυβέρνηση πνίγεται στο χρέος που δεν μπορεί να εξυπηρετήσει, κάνει την μόνη κίνηση που απομένει – επαναφέρει τους κανόνες του παιχνιδιού.

Φανταστείτε λοιπόν αυτό: μια παγκόσμια επαναφορά. Όλα αυτά τα IOU αναδιατάσσονται, το ταμπλό της Monopoly καθαρίζει...

Όταν μια κυβέρνηση πνίγεται στο χρέος που δεν μπορεί να εξυπηρετήσει, κάνει την μόνη κίνηση που απομένει – επαναφέρει τους όρους του παιχνιδιού.

Ο περίφημος Ray Dalio, ιδρυτής του hedge fund Bridgewater Associates, το αποκαλεί αυτό το τέλος ενός κύκλου χρέους.

Δεν χρειάζεται πτυχίο οικονομικών εδώ για να καταλάβουμε τις εξελίξεις..

Είμαστε 81 χρόνια στο σύστημα Bretton Woods, όταν ο τυπικός κύκλος διαρκεί 50-75 χρόνια.

Τα τυπογραφεία χρήματος λειτουργούν 24/7 μέχρι να σταματήσει η μουσική, το νόμισμα να καταρρεύσει σαν άλογο, και όλοι όσοι στοιχηματίζουν σε πίστωση αντί για ακίνητα περιουσιακά στοιχεία βρίσκονται να κρατούν άχρηστα χαρτιά.

Αυτό δεν είναι θεωρία – είναι το εγχειρίδιο που ακολουθούν οι κυβερνήσεις από τότε που η Ρώμη υποβάθμισε τα νομίσματά τους.

Για τους σκεπτικιστές, ο Dalio τα παρουσιάζει όλα στο βιβλίο του Principles for Navigating Big Debt Crises: Όταν ένα νόμισμα υποβαθμίζεται, αυτοί που κατέχουν χρυσό θα είναι αυτοί που θα γράψουν τους νέους κανόνες.

Δεν είναι συνωμοσία είναι Ιστορική γνώση. Bretton Woods… Αρχαία Ρώμη; Κανόνας του Χρυσού.

Όποιος έχει χρυσό αποφασίζει τι είναι το χρήμα, πόσο αξίζει και ποιος μπορεί να το ξοδέψει.

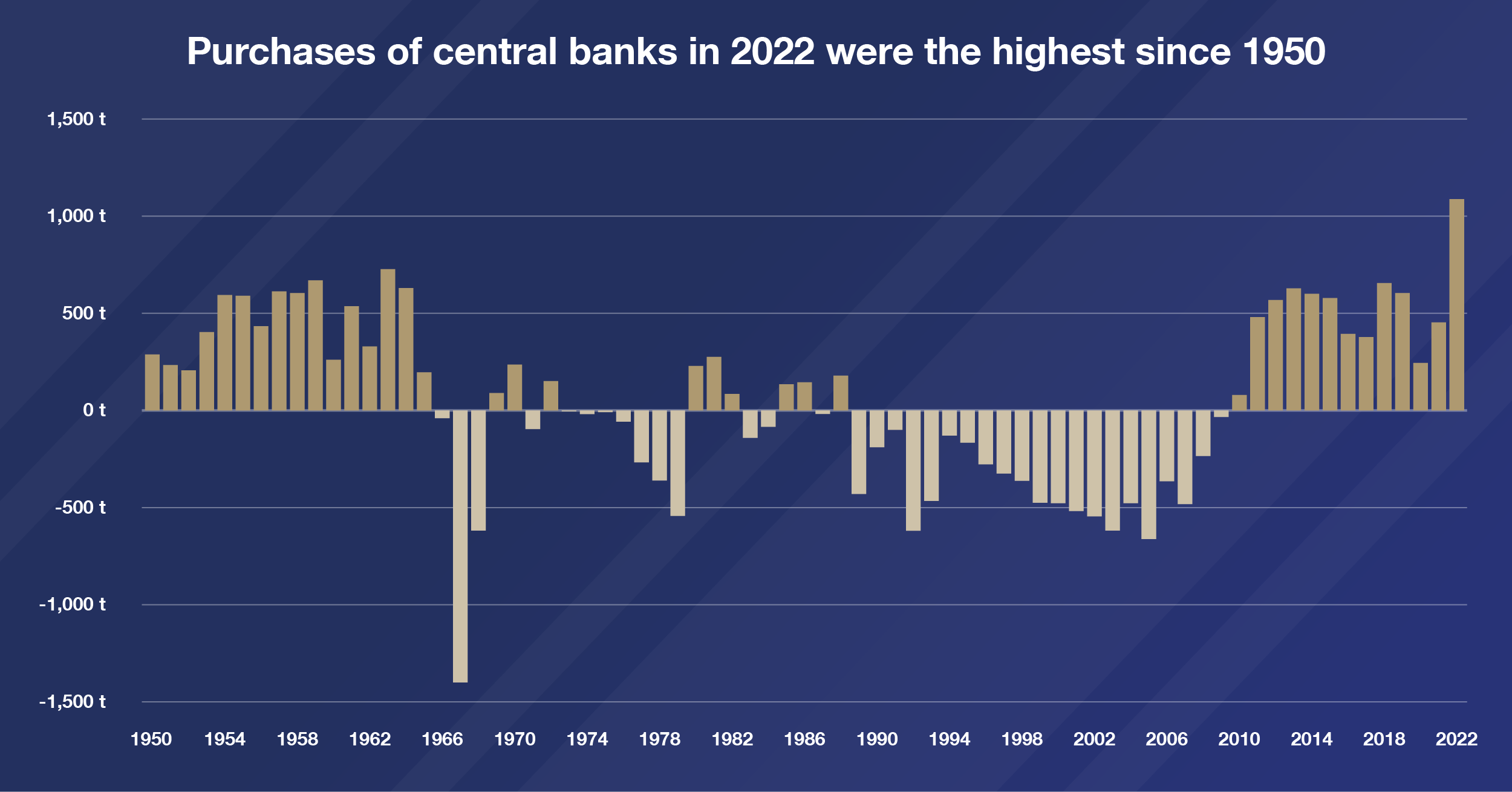

Η Κίνα και η Ρωσία συσσώρευσαν χρυσό.

Η Αμερική, εν τω μεταξύ, προσποιήθηκε ότι ο χρυσός ήταν ξεπερασμένος μέχρι που κάποιος στην Ουάσιγκτον τελικά έψαξε στο Google τη φράση «νομισματική κατάρρευση» και φώναξε για ένα ανυψωτικό. Δεν μετακινείς θησαυροφυλάκια γεμάτα μέταλλο επειδή είναι γυαλιστερό – το μετακινείς επειδή τα χαρτιά αρχίζουν να μυρίζουν σαν το 2008.

Προσέξτε τον χρυσό

Προσέξτε τον χρυσό

Τα χαρτοφυλάκια γεμάτα μόνο με μετοχές τεχνολογίας, ομόλογα και αόριστες υποσχέσεις μπορεί σύντομα να φαίνονται πιο άδεια από τις προεκλογικές δεσμεύσεις το πρωί μετά την Ημέρα των Εκλογών. Για τους επενδυτές, το μήνυμα είναι απλό και σαφές: Προσέξτε τον χρυσό. Δεν έχει ανέβει η τιμή του επειδή είναι όμορφος – ανεβαίνει επειδή πολλοί έξυπνοι, ισχυροί άνθρωποι αισθάνονται ότι το έδαφος μετατοπίζεται. Χαρτοφυλάκια γεμάτα μόνο με μετοχές τεχνολογίας, ομόλογα και αόριστες υποσχέσεις μπορεί σύντομα να φαίνονται πιο άδεια από τις προεκλογικές δεσμεύσεις το πρωί μετά την κάλπη.. Εάν οι κεντρικές τράπεζες – αυτοί οι φημισμένα μυστικοπαθείς, προσεκτικοί και επιφυλακτικοί θεσμοί – συσσωρεύουν χρυσό όπως οι παρανοϊκοί επιβιώτες που συσσωρεύουν φασόλια σε κονσέρβα και πυρομαχικά, οι επενδυτές θα ήταν συνετό να επανεξετάσουν τα δικά τους οικονομικά υπόγεια. Ίσως είναι καιρός να ρωτήσετε αν ο οικονομικός σας σύμβουλος πιστεύει ότι ο χρυσός είναι «πολύ παλιομοδίτικος» για το χαρτοφυλάκιό σας – ενώ οι κεντρικές τράπεζες τον μαζεύουν. Ούτε ο Trump ψιθυρίζει γι’ αυτό – πριν από λίγες εβδομάδες δημοσίευσε τον «χρυσό κανόνα» του με κεφαλαία γράμματα στον λογαριασμό του στο Truth Social, σαν να προήλθε κατευθείαν από το Βιβλίο του για τα deals Έτσι, ο Trump και οι κεντρικές τράπεζες μπορεί να έχουν δίκιο – αυτός που έχει τον χρυσό μπορεί κάλλιστα να θέσει τους κανόνες. Αλλά μην αγνοείτε το αντίλογο του Warren Buffett’. Κατά τη διάρκεια της bear market του 1973, έχασε τις επενδύσεις στην Coca-Cola και την Walt Disney σε τιμές ….εκπτώσεων. Τώρα, στα 94, με περίπου 350 δισεκατομμύρια δολάρια σε ταμειακά αποθέματα της Berkshire Hathway (BRK.A) (BRK.B), ο Προφήτης της Ομάχα δεν θα επαναλάβει αυτό το λάθος. Όταν ρωτήθηκε αν αποταμιεύει μετρητά για τον διάδοχό του, τον Abel, ο Warren Buffett απάντησε θυμωμένα: «Δεν θα έκανα τίποτα τόσο ευγενές». Το μάθημα από την εμπειρία του Warren Buffett; Κρατήστε το όπλο σας έτοιμο….. Όταν πρέπει να πετύχεις το στόχο, τίποτα δεν βροντά πιο δυνατά από τα μετρητά που είναι παρκαρισμένα σε έντοκα γραμμάτια του Δημοσίου. Προσθέστε λίγο χρυσό και ασήμι (SI00) – ακόμη και bitcoin (BTCUSD). Αλλά να θυμάστε: Όταν οι αγορές τελικά συνθηκολογήσουν, ο χρυσός μπορεί να θέσει τους κανόνες, αλλά τα μετρητά εξακολουθούν να είναι ο βασιλιάς.

Διαβάστε όλες τις τελευταίες Ειδήσεις από την Ελλάδα και τον Κόσμο

Το σχόλιο σας