«Φρένο» σε επιχειρηματικά και καταναλωτικά δάνεια

Πηγή Φωτογραφίας: capital.gr

Η εμφάνιση της μετάλλαξης Όμικρον και ο συνωστισμός στα υποθηκοφυλακεία και τα συμβολαιογραφικά γραφεία το τρίτο και τέταρτο τρίμηνο του 2021 ήταν οι βασικές αιτίες που ανέκαμψαν η ζήτηση για επιχειρηματικά και στεγαστικά δάνεια. Κατά την ίδια περίοδο, η καταναλωτική πίστη συνέχιζε να τρέχει με υψηλούς ρυθμούς, με αποτέλεσμα, οι συνολικές εκταμιεύσεις να ξεπεράσουν το ύψος των στεγαστικών δανείων και να πλησιάσουν εκείνες των χορηγήσεων προς τις μικρές επιχειρήσεις.

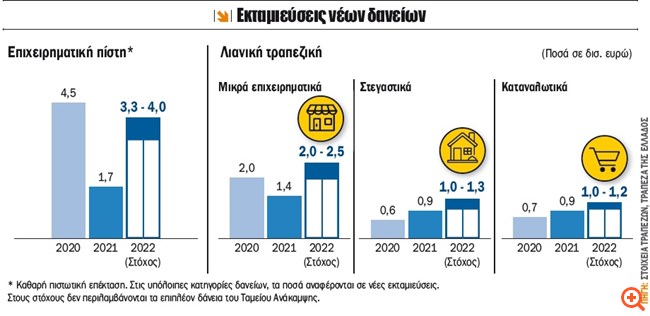

Παρ’ όλα αυτά, το 2021 ήταν το έτος της λιανικής τραπεζικής με την αγορά των στεγαστικών δανείων να αυξάνεται κατά 50% και των καταναλωτικών κατά 25%, σύμφωνα με τα στοιχεία που αναφέρουν οι τράπεζες στην Ελληνική Ένωση Τραπεζών. Οι τράπεζες προβλέπουν ότι το ίδιο μοτίβο θα συνεχιστεί το 2022, με τις συνολικές εκταμιεύσεις στεγαστικών δανείων να ξεπερνούν το 1 δισ. ευρώ (από 884 εκατ. ευρώ το 2021 και 600 εκατ. ευρώ το 2020), με την προοπτική να φτάσουν μέχρι τα 1,25 δισ. ευρώ.

Καταναλωτικά δάνεια

Στην καταναλωτική πίστη, οι νέες εκταμιεύσεις το 2021 έφτασαν 889 εκατ. ευρώ, δηλαδή ξεπέρασαν εκείνες των στεγαστικών δανείων κατά 5 εκατ. ευρώ. Η πρόβλεψη για το 2022 ξεπερνά το 1 δισ. ευρώ, καθώς η κύρια πηγή της ζήτησης προέρχεται από την αγορά αυτοκινήτου (σχεδόν το 50% των εκταμιεύσεων) και από τα δάνεια για την κάλυψη προσωπικών αναγκών. Τα τελευταία ενισχύθηκαν σημαντικά με την εμφάνιση των λεγόμενων fast loan μέσω κινητών τηλεφώνων για ποσά μέχρι 3.000 ευρώ.

Η αυξημένη ζήτηση για κάλυψη προσωπικών αναγκών, η οποία τροφοδοτείται και από την στεγαστική πίστη (οικιακός εξοπλισμός, κλπ), οδηγεί τις τράπεζες στον σχεδιασμό νέων προϊόντων καταναλωτικής πίστης. Για παράδειγμα, στα fast loan μέσω κινητού τηλεφώνου πρόκειται να εισέλθει και η Alpha Bank, ενώ ετοιμάζονται συστήματα που θα αξιολογούν την πελατεία και θα προεγκρίνουν προσωπικά δάνεια, τα οποία θα είναι διαθέσιμα όταν και αν ο πελάτης τα χρειαστεί.

Προεγκεκριμένα δάνεια

Σε αυτό το νέο προϊόν, το οποίο περιλαμβάνει στα fast loan και ονομάζεται pre advised loan, έχει ήδη λανσάρει από το φθινόπωρο η Eurobank για ποσά μέχρι 7.000 ευρώ. Τα συστήματα της τράπεζας αξιολογούν τις συναλλαγές και το οικονομικό προφίλ των πελατών ανακαλύπτοντας αξιόχρεους πελάτες. Σε αυτούς, ανάλογα με την πελατειακή σχέση, προεγκρίνεται προσωπικό δάνειο έως 7.000 ευρώ με επιτόκιο 11% έως 12%. Ο πελάτης ενημερώνεται ότι έχει προεγκριθεί το δάνειο, χωρίς να είναι υποχρεωμένος να το χρησιμοποιήσει. Μέχρι σήμερα, όσοι έχουν κάνει χρήση, τα ποσά φτάνουν μέχρι τα 3.000 ευρώ από τα 7.000 ευρώ που είναι το όριο.

Πρόκειται για μια ακόμα ένδειξη του συντηρητικού προφίλ της νέας πελατείας που επιβεβαιώνεται από όλες τις τράπεζες. Μιλώντας και με τις τέσσερις συστημικές, το μέσο ποσό ενός fast loan ανέρχεται γύρω στα 600 ευρώ και χρησιμοποιείται για την κάλυψη πραγματικών αναγκών, όπως δίδακτρα, έκτακτη ζημιά, θέματα υγείας κ.λπ.

Νέοι παίκτες

Την ίδια στιγμή, εμφανίζονται νέοι παίκτες στην ελληνική αγορά που δραστηριοποιούνται στην καταναλωτική πίστη. Η παρουσία τους μάλιστα πρόκειται να ενταθεί τους επόμενους μήνες, φέρνοντας νέα μοντέλα για τη διευκόλυνση των αγορών από τους καταναλωτές, αλλά και των αποθεμάτων από τους εμπόρους. Ένα τέτοιο μοντέλο, γνωστό ως “αγόρασε τώρα, πλήρωσε αργότερα” που επεκτείνει χρονικά την αποπληρωμή στις αγορές των καταναλωτών πρόκειται να λανσάρει η neobank TBI Bank, η οποία σήμερα δραστηριοποιείται κυρίως στη νοτιοανατολική Ευρώπη και πρόσφατα πήρε άδεια από την Τράπεζα της Ελλάδος.

Στεγαστική πίστη

Στα στεγαστικά δάνεια, ύστερα από την κάμψη στις αρχές του έτους λόγω υπερφόρτωσης των συμβολαιογραφείων από τις μεταβιβάσεις αλλά και λόγω δομικών προβλημάτων που σχετίζονται με τα υποθηκοφυλακεία, αρχίζουν πάλι να εμφανίζουν αυξημένη ζήτηση. Οι τάσεις δείχνουν ότι οι εκταμιεύσεις φέτος θα τρέξουν με ρυθμό 30%-40%, με τα στεγαστικά δάνεια σταθερού επιτοκίου να κυριαρχούν.

Μικρά και μεγάλα επιχειρηματικά δάνεια

Ένα κομμάτι της λιανικής τραπεζικής αποτελούν τα δάνεια προς τις μικρές επιχειρήσεις. Αυτά σημείωσαν πτώση 27% το 2021 (νέες εκταμιεύσεις 1,4 δισ. από 2 δισ. το 2020) κυρίως λόγω της μειωμένης ζήτησης. Τα μέτρα στήριξης και κυρίως το μέτρο των επιστρεπτέων προκαταβολών ήταν αυτά που περιόρισαν τη ζήτηση για δάνεια από μικρές επιχειρήσεις, πέραν των προγραμμάτων από την Ελληνική Αναπτυξιακή Τράπεζα.

Οι προβλέψεις των τραπεζών είναι συγκρατημένα αισιόδοξες για τα δάνεια προς μικρές και μεσαίες επιχειρήσεις, κυρίως λόγω του περιορισμένου αριθμού αυτών που πληρούν τα τραπεζικά κριτήρια, αλλά και για τις καθυστερήσεις που εμφανίζουν στην παρουσίαση επενδυτικών σχεδίων. Για τον λόγο αυτό, οι τράπεζες έχουν ήδη ξεκινήσει ενημερωτικές συναντήσεις με επιχειρηματικούς πελάτες που τους ενημερώνουν το Ταμείο Ανάκαμψης, τον νέο Αναπτυξιακό Νόμο και άλλα προγράμματα, περιλαμβανομένων επιδοτήσεων. Εδώ, κοινή διαπίστωση αποτελεί το έλλειμμα ενημέρωσης από πολλές μικρές και μεσαίες επιχειρήσεις.

Αντίθετα, η μάχη στην επιχειρηματική πίστη θα δοθεί φέτος στα μεγάλα επιχειρηματικά δάνεια και κυρίως προς επιχειρήσεις που συμμετέχουν σε μεγάλα αναπτυξιακά έργα και μέσω του Ταμείου Ανάκαμψης. Εδώ, ο στόχος για καθαρές εκτιμιεύσεις από τις τράπεζες έχει τεθεί για το 2022 στα 3,3 με 4 δισ. ευρώ, πλέον των δανείων του Ταμείου Ανάκαμψης. Όπως έχουν ήδη δηλώσει οι τραπεζίτες κατά τις παρουσιάσεις σε αναλυτές, η μάχη θα είναι σκληρή με κύριο όπλο την ανταγωνιστική τιμολογιακή πολιτική, δηλαδή σε προσφορές δανείων με χαμηλά επιτόκια.

Πόλεμος επιτοκίων

Οι εκπτώσεις μπορεί να φτάσουν και στη 1 μονάδα, γεγονός που δεν αφήνει μεγάλα περιθώρια κέρδος. Και αυτός είναι ένας από τους λόγους που δίνουν έμφαση στη λιανική τραπεζική, όπου υπάρχει μεγαλύτερο επιτοκιακό περιθώριο. Σε αυτή την ομάδα περιλαμβάνονται τα επιχειρηματικά προς μικρομεσαίες επιχειρήσεις, οι οποίες θα έχουν αυξημένες ανάγκες για δανεισμό με την άνοδο της οικονομίας και τις επενδύσεις του Ταμείου Ανάκαμψης. Έτσι, η μάχη μεριδίων στην επιχειρηματική πίστη, στα μεγάλα δάνεια αρχικά, έχει στρατηγικό χαρακτήρα, καθώς από εκεί θα αντλήσουν πελατεία από την άνοδο του οικονομικού κύκλου, μεταξύ των μικρότερων επιχειρήσεων.

Διαβάστε όλες τις τελευταίες Ειδήσεις από την Ελλάδα και τον Κόσμο

Το σχόλιο σας