Διενεργήθηκε επανέκδοση μέσω δημοπρασίας Ελληνικών τίτλων 3,875%, λήξεως 15 Ιουνίου 2028, ύψους 250 εκατομμυρίων ευρώ. Η δημοπρασία πραγματοποιήθηκε μέσω των Βασικών Διαπραγματευτών Αγοράς (Primary Dealers).

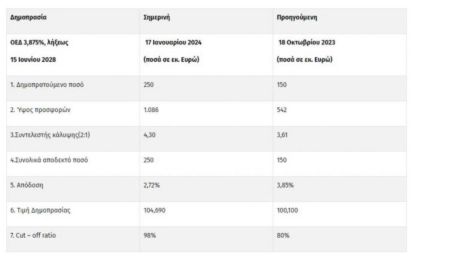

Οι συνολικές προσφορές ανήλθαν σε 1,086 δισ. ευρώ, υπερκαλύπτοντας το ζητούμενο ποσό κατά 4,3 φορές και η ημερομηνία διακανονισμού είναι η Τετάρτη 24 Ιανουαρίου 2024. Η απόδοση διαμορφώθηκε στο 2,72%, υποχωρώντας από το 3,85% τον Οκτώβριο του 2023.

Η επανέκδοση εντάσσεται στον προγραμματισμό του ΟΔΔΗΧ για το 2024 και όπως έχει αναφέρει ο Οργανισμός, οι συνολικές δανειακές ανάγκες θα φτάσουν τα 18,9 δισ. ευρώ καθώς το ελληνικό Δημόσιο θα χρειαστεί: 5,463 δισ. ευρώ για την αναχρηματοδότηση ομολόγων που λήγουν, 4,8 δισ. ευρώ για αποπληρωμή τόκων και άλλων επιμέρους υποχρεώσεων, 12 δισ. ευρώ για την οριστική εξόφληση εντόκων γραμματίων και 3,589 δισ. ευρώ για ανάγκες ρευστότητας σε συγκεκριμένες χρονικές περιόδους του επόμενου έτους.

Ακολουθούν τα αποτελέσματα της δημοπρασίας:

Το σχόλιο σας